黑龙江农业资源禀赋突出,是国家粮食安全的“压舱石”,林业、畜牧地位也举足轻重。前文提到,建行黑龙江省分行“农业大数据+金融”入选了农业农村部2021年金融支农八大创新模式,该模式主要是依托金融科技和大数据技术构建新的审批和风控模型,打通“数字资源—数据资产—信用资产”转化路径,批量为农民增信授信。以信贷业务为核心,黑龙江省分行将金融服务向涉农全产业链延展深化,打造“数字农业”等产业服务平台,形成产业供应链金融服务体系,助力涉农一、二、三产业融合发展,支持各类涉农主体发展壮大,成为建行服务“三农”的“龙江样板”。

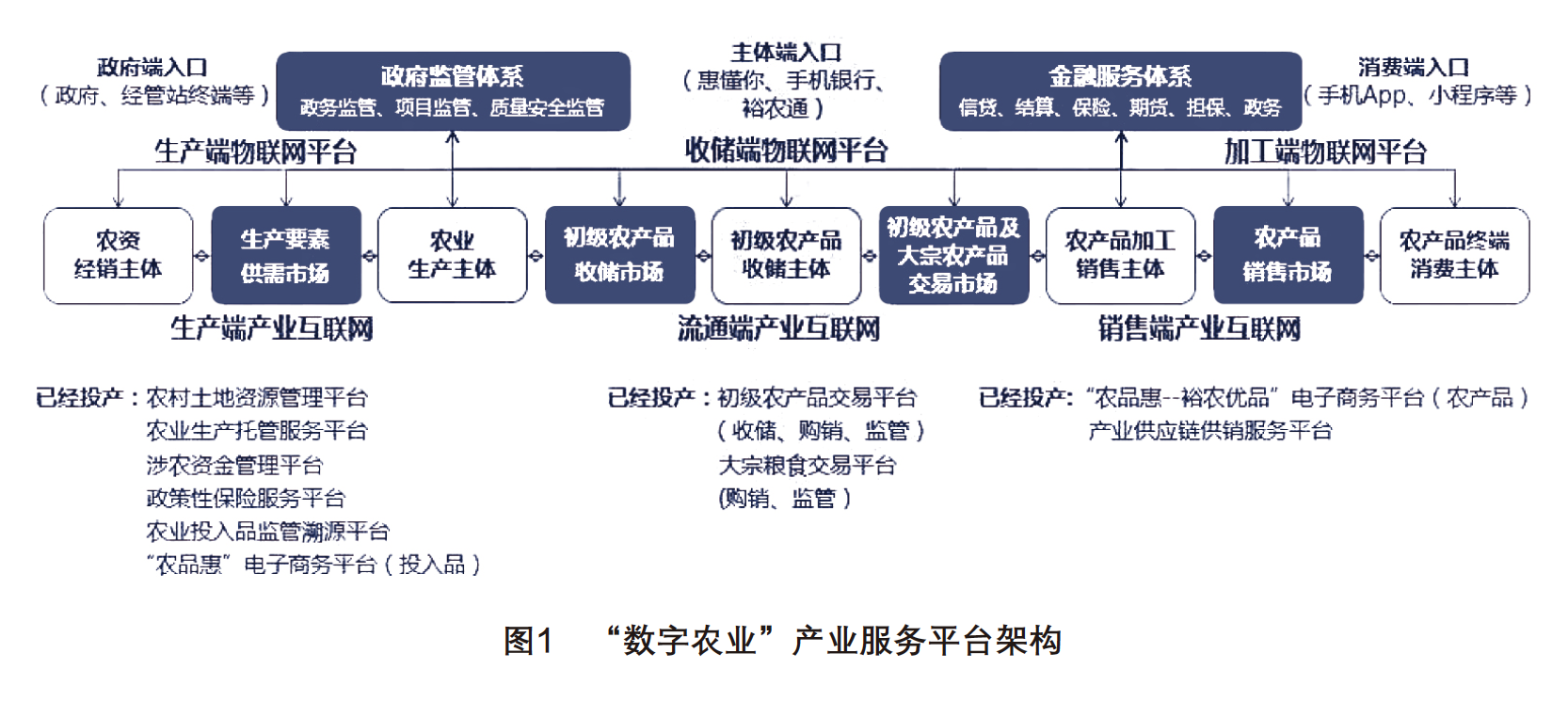

黑龙江数字农业以“农业大数据+政务大数据+金融大数据”为核心建设数据驱动、融合发展、联创共享的数字农业新生态。目前已搭建3大类10大平台贯通农业产业链和主要场景。如图1所示,数字农业现已建成“13456”农业产业互联网平台:协助政府打造1个监管体系(政府要对农业生产全链条情况有精确掌握),建立政府端、主体端、消费端3个产业互联网服务入口(可以理解为客户端操作界面),依托农业生产要素供需、初级农产品收储、初级农产品及大宗农产品交易、农产品销售4大市场(可以理解为各类农产品从地里到家里的过程),联通并服务农资经营、农业生产、农产品收储、农产品加工销售、商业零售5类涉农生产经营主体,实现生产、经营、收储、销售、政务、金融6类服务与农业产业链条的融合与衔接。此外,黑龙江省分行运用平台思维打造“初级农产品交易平台”(立足打掉粮贩子利用信息不对称压低粮食收购价格的空间,同时植入结算功能)、产业供应链供销服务平台(加工企业ERP系统等)、B2B及B2C电子商务平台等,致力于解决粮食收储难、销售难和农产品优质优价、质量安全等问题。图1 “数字农业”产业服务平台架构黑龙江省分行因此实现了粮食种植业各领域数据源的有效打通,并形成了获取、积累、培育数据的新渠道,为实施金融产品创新奠定基础。

专栏1 黑龙江农业生产托管服务

黑龙江省拥有耕地2.394 亿亩,占全国耕地总面积的11.8%。近年来,在政府的引导下,全省逐步推动农业社会化服务(生产托管)资源共享、优势互补、风险共担,促进农业产业体系、生产体系、经营体系有机融合,加快实现了农业社会化服务提档升级。经过连续3 年的发展,2020 年黑龙江已有4000 万亩土地实现托管,全省农业社会化服务主体达1.79 万个,其中规模经营3000 亩以上的农业社会化服务主体近8000 个。按年收入1200 元/ 亩测算,产值达到480 亿元左右。

在黑龙江省农业农村厅的指导下,建行黑龙江省分行与省农业投资集团共同开发建设了可供政府、农业社会化服务主体、农户、经纪人、银行保险金融机构共同使用的“农业生产托管服务系统”。农户等经营主体在不流转土地经营权的条件下,可将农业生产“耕、种、防、收”等作业环节,全部或部分委托给农户及组织主体经营。借助“农业生产托管服务系统”,生产托管供需双方和政府可以实现以下服务需求:一是实现农业社会化服务(生产托管)主体信息录入、线上快捷签订托管协议、手机App 订单支付、农户人脸识别身份验证等服务功能,让农户足不出户享受到“随时、随地、随需”的24 小时在线的农业生产托管服务。二是实现在线签订服务合同与线上审批放贷的无缝对接,农户与服务主体签订农业生产托管服务合同后,可向建行申请线上生产托管贷款,定向支付生产托管服务费,解决了传统融资方式材料多、时效低的问题。三是满足政府对农业社会化服务(生产托管)主体资金使用的监管需求。建行为服务主体开通监管账户,服务主体经政府监管部门授权后,方可使用账户资金,有效保障了农户权益和银行信贷资金流向的安全,解决了农户与托管服务组织的互信问题。

通过构建“全要素”整合平台,建立“规范化”服务流程,打造“一条龙”服务模式,提供产前、产中、产后规范化、社会化服务与管理。截至2022 年6 月末,“农业生产托管服务系统”中的托管土地为314 万亩,签约农户为2313 户,农业社会化服务主体为843 户。依托农业生产托管的补贴、保险、农机、订单等信息,黑龙江省分行创新3 款线上信贷产品,其中为农户发放的土地托管贷累计投放500 余万元;托管云贷(小微版、集体版)试点投放5 笔,授信293 万元;拓展对公结算及监管易账户843 户。

一、初步形成了系统的金融解决方案

一个系统的金融解决方案包括三个基本维度:产品设计能力或服务供给能力(“药方”)、对社会痛点的针对性(“疗效”、标本兼治)和正外部性(没有或极少产生“副作用”)。

产品

黑龙江省分行通过细分涉农主体,初步形成了精准性好、匹配度高、覆盖面广、操作简单(全部为线上产品)的线上惠农贷款体系。产品体系涵盖“土地+”“监管+”“订单+”3大创新模式,覆盖农资购销、粮食种植、特色农业、农产品供应等8大涉农领域,内含10个产品维度,服务12类涉农主体,20余款创新产品,覆盖“信用+抵押+担保”“自种+托管”“经营+消费”等涉农信贷领域。

痛点

过去农民不仅融资难(费神),而且融资贵(费钱)、融资慢(费时)、融资麻烦(费事),要找人找门路(费心)、低三下四(没尊严)。分行对症下药,努力做到“四省一有”。省钱,年化利率低至4%上下,并可根据农业生产周期“先授信后支用”“随借随还”“按日计息”,每年仅需支出7~9个月的利息;省时,手机操作“分分钟贷到手”“随借随还”,大幅缩短了贷款时限;省事,申领流程线上操作,彻底告别以往线下办理的繁杂手续;省心、有尊严,“信用说了算”,不需要托关系、找门路,融资难的“费神”也就迎刃而解了,推动农村营商环境的改善。

农村地区金融乱象一直屡禁不绝,带来一系列社会问题。比如个别地区农民贷款要收“好处费”;不法分子利用农民缺少信用保护意识的机会,许以高利或诱导胁迫套取农民信用,获得贷款并挪作他用。这些乱象的根源在于农民缺少正规、优质的金融供给,建行在黑龙江的探索,扩大有效供给,培育良好乡风,有助于构建健康的乡村信用体系。

生态

黑龙江省分行不做“独行侠”,而是坚持开放共享的新金融理念,响应黑龙江省委省政府号召、监管部门要求,将农贷经验复制推广到省内9家银行机构。建行发挥“鲶鱼效应”,一定程度上纾解了银行同业对建行挺进农村市场的焦虑和抵制,有助于良好金融生态的形成。

二、初步形成了可持续的发展模式

涉农金融服务想要实现商业可持续,必须打败三个“拦路虎”。一是规模难以上量。“大国小农”是我国的基本国情、农情。人多地少、部分地区耕地零散,客观形成了人均、户均土地经营规模小的现象,“小经济”形态特点决定了农户贷款很难扩面上量。二是风险不好控制。农民融资难,难就难在风险不好控制,过去部分大银行纷纷从农村市场上撤出机构,就是源于对服务“三农”的“有心无力”。三是成本难以覆盖。商业银行不能赔钱赚吆喝,长期做亏本买卖。如果无法确保规模上量、风险可控,经营效益也就无从谈起。黑龙江省分行的实践较好地解决了以上问题。

规模上量

2018年至2022年,黑龙江省分行线上涉农生产经营贷款累计惠及全省6647家新型农业经营主体和47万名农户,总投放金额达到582.2亿元。按客群分类,新型农业主体累计投放88.9亿元,个人农户累计投放493.3亿元。按担保方式分类,抵押类累计投放139.71亿元,信用类累计投放429.1亿元,保证类累计投放13.39亿元。2022年,全省备春耕贷款共发放239.1亿元,其中垦区、农村市场分别约为62.34亿元及176.76亿元。

风险可控

投放的线上贷款不良率基本在1%左右,且不良形成主要是自然灾害(2019年洪水、2020年台风、三年疫情)、借款人家庭或人身变故等不可抗力因素使然。实际上,真正种地的农民非常朴实,贷款就是用于种地,即使是偶发性因素导致收入来源断绝,他们也会想方设法还钱,否则以后在村子里很难做人。建行的贷款优惠、便利,他们更加珍惜,也为持续扩面上量创造了条件。

效益可观

数字农业项下贷款产品成本低、经济资本占用少,贷款收益较为可观。2020年,黑龙江省分行农户贷款利息收入3.57亿元,占各类贷款利息收入13.09%,占个人类贷款利息收入36.35%,成为新的收入增长极。2021年农贷业务利息收入超过5亿元,经济增加值超过1亿元,实现可持续增长。与此同时,黑龙江省分行农贷业务引入近20万个人客户,农民虽然资产不多,但存款沉淀性好,成本较低,溢出效应逐步体现。

以数字农业为基础,黑龙江省分行进一步把服务触角延伸到林草、畜牧等涉农领域和企业经营、乡村建设等服务领域,将数字农业升级成“智慧乡村”,构建“3+3+1+N”服务乡村振兴新格局(“数字农业”“数字林草”“数字畜牧”三大产业综合服务体系+“数字北大荒”“数字农投”“数字供销”三类龙头企业综合服务体系+乡村振兴综合服务平台+城乡一体化综合服务)。

三、经验与启示

黑龙江数字农业成功的背后,离不开创业的精神和科学的方法。农贷投放期从隆冬到初春,黑龙江地域广袤、天气极寒,分行员工爬冰卧雪从城里走进田间,靠的不仅是物质奖励,还有干事创业的热情、想为三农”出份力的初心。

各地农业部门有大量的沉淀数据,各个地区的农民多少年来形成的行为数据具有高度稳定性,区域农业产业链条的运转也有其规律性特征。黑龙江省分行组织人员深入乡村广泛开展“田野调查”,与种粮户吃饭聊天,了解农民心声,掌握农业实情,坚定了进军乡村的信心决心。黑龙江省分行多次拜访政府部门,收集和筛选多维度数据作为给农民增信的标准,为后续给农民农户和新型农业经营主体“精准画像”奠定了基础。通过调研和摸索,黑龙江省分行总结发现,信用的关键是“找到人、找准人、找好人”。第一步确定哪里有痛点,哪些痛点的体量和痛感足够大,哪些痛点可能有能力解决;第二步建立负面清单,总结先前贷款不良户的共性特点,形成第一层级的筛选标准,逐步完善风控模型;第三步找准守信“好人”的共性特征和个性诉求,设法把“好人”装进服务范围。